Vorsorge für alle

Unsere Bausteine für eine sorgenfreie Vorsorge:

Die betriebliche Altersvorsorge und Firmenrente hat in den letzten Jahren grundsätzlich an Bedeutung und Attraktivität gewonnen. Trotzdem entscheidet immer die individuelle Betrachtung über die Sinnhaftigkeit dieser Vorsorgeform.

Betriebliche Altersvorsorge (bAV) – sinnvoll oder nicht?

Kennen Sie das? Sie interessieren sich für eine Altersversorgung, viele raten Ihnen zu, andere aber deutlich ab. Sie durchfosten das Internet nund je mehr Sie lesen, sehen und hören, desto mehr Zweifel kommen Ihnen? Was also hat es auf sich mit der betrieblichen Altersvorsorge, häufig Direktversicherung genannt und regelmäßig mit einem Arbeitgeberzuschuss aufgepeppt?

Für die wesentlcihen Inhalte zur Funktion dieser Vorsorgeform erhalten Sie weitere Informationen zum Download.

Informationen betriebliche Direktversicherung für ArbeitnehmerInnen

Informationen zur Direktversicherung für Arbeitgeber

Informationen zum Betriebsrentenstärkungsgesetz

Nun, die betriebliche Altersvorsorge kurz auch bAV genannt, hat in den letzten Jahren zunehmend an Attraktivität gewonnen. Das wird allerdings, trotz Betriebsrentenstärkungsgesetz (BRSG) und Abschaffung der vollen Doppelverbeitragung für gesetzliche Kranken- und Pflegeversicherung, nicht immer so wahrgenommen. Dies liegt einerseits an der negativen Grundtendenz in der Mediendarstellung, denn schlechte Nachrichten verkaufen sich grundsätzlich besser als gute. Zum anderen liegt es auch häufig an den Beratern selbst. Denn diese können ihren privaten Kunden regelmäßig keine bAV vermitteln. Die bAV ist in aller Regel an günstige Rahmenverträge der jeweiligen Arbeitgeber gekoppelt. Viele Arbeitgeber überlassen es nur einem selbst ausgewählten Versicherungsmakler und dann auch nur speziell diesem, beraten und vermitteln zu dürfen. Dieser Versicherungsmakler wurde vom Unternehmen ausgesucht und mit diesem Versicherungsmakler wurde das Firmenangebot an bAV und eine für die Arbeitnehmer günstige Rahmenvereinbarung getroffen. Und das ist in ganz Deutschland so, ob in Hamburg, Berlin München oder auf dem Lande.

Durch diese Exklusivsituation des (Vermittler)Konkurrenten steht der persönliche Berater oder Verkäufer eines 3-Buchstaben-Vertriebs nun außen vor. Und ein Berater, der da außen vor steht, redet dann die Firmenrente eher schlecht und zählt lieber die Nachteile auf, nur um dann auf seine Produkte zu lenken, die er wiederum selbst verkaufen kann und darf, nämlich die Vorsorgeprodukte der privaten Altersversorgung wie Riester- oder Rüruprente. Deshalb sollten Sie sich immer fragen, und das gilt nicht nur für die bAV, wer Ihnen etwas erklärt und welche Motivation er persönlich von genau dieser negativen oder positiven Argumentation haben könnte. Das gilt natürlich auch in vielen Fällen für Bankberater. Glauben Sie, dass ein Bankberater seinen Kunden eher die Vorteile der bAV preisgibt, oder lieber die Riesterrente und Rüruprente bevorzugt, die er leichter über den Banktresen verkaufen kann? Selbstverständlich kann man das nicht pauschalisieren, leider kommt es dennoch immer wieder vor.

Mit objektivem Blick bietet die bAV eine Reihe von Vorteilen gegenüber anderen geförderten Altersversorgungsformen. Diese sind unter anderem:

- obligatorischer Arbeitgeberzuschuss gem. Betriebsrentenstärkungsgesetz

- Die persönliche Freiheit, später bei Fälligkeit bAV eine Kapitalzahlung statt Verrentung zu wählen

- Die besssere Pfändungsschutz z.B. einer Direktversicherung in der Ansparphase

- Steuerersparnis bis zum bAV Höchstbeitrag (276 € mtl. bzw. 3312 € jährlich, Stand 2020)

- Sozialversicherungsersparnis bis zum bAV Höchstbeitrag (552 € mtl. bzw. 6624 € jährlich, Stand 2020)

Ja, und natürlich hat die bAV auch Nachteile, weil die Leistungen am Ende besteuert werden und weil auch die gesetzliche Kranken- und Pflegeversicherung, sofern man dort versichert ist mit an der späteren Rente partizipiert, oder weil man nicht jederzeit und grundsätzlich in der Ansparphase an das eingezahlte Geld herankommt, was allerdings auch ein Vorteil – sprich Selbstschutz – sein kann. Die Betriebsrente soll nicht vor Alter 62 zur Auszahlung kommen, so will es der Staat grundsätzlich und deshalb fördert er ja auch massiv und nimmt die Arbeitgeber seit Verabschiedung des Betriebsrentenstärkungsgesetzes auch vermehr in die Pflicht, zum Wohle der Arbeitnehmer und Arbeitnehmerinnen.

Arbeitnehmerinnen wie Arbeitnehmer schätzen Ihre gesetzliche Altersrente häufig falsch und viel zu hoch ein. Dadurch entsteht eine immens hohe Rentenlücke im Alter, da die gesetzliche Rente später viel zu gering ist.

Es gibt mehrere Möglichkeiten geförderte Altersvorsorge zu betreiben. Neben Riester- und Rüruprente als private Vorsorgeformen, bietet der Staat mehrere Gestaltungsarten der betrieblichen Altersvorsorge. Die betriebliche Altersversorgung bieten nicht nur Arbeitnehmern sondern auch dem Arbeitgeber selbst Vorteile.

Möglichkeiten der Arbeitgeber, für seine Mitarbeiter vorzusorgen?

Die betriebliche Altersversorgung ist staatlich gefördert. Jeder Arbeitnehmer hat das Recht, Teile seiner Bezüge in eine bAV umzuwandeln. Arbeitgeber müssen gem. Betriebsrentengesetz eine betriebliche Altersvorsorge anbieten und seit 2019 mit mindestens 15% Zulage auf den Arbeitnehmerbeitrag (Entgeltumwandlung) bezuschussen. Auf bereits vor 2019 abgeschlossene Verträge gilt diese Zuschussregelung spätestens ab 2022. Die Verpflichtung des Arbeitgebers gilt so lange, wie er selbst als Arbeitgeber Sozialversicherungsbeiträge einspart. Auch hier gilt der bAV Höchstbeitrag als Maßstab (Werte s.o.).

Grundsätzlich kann der Arbeitgeber bestimmen, welche Form der betrieblichen Altersvorsorge er für sein Unternehmen wählt. Er darf auch den Anbieter und den Tarif bestimmen. Es gibt mehrere Optionen, sich über eine betriebliche Altersversorgung abzusichern: Der Arbeitgeber kann die Beiträge als Zusatzleistung zum Gehalt zahlen oder die Arbeitnehmer finanzieren ihre betriebliche Altersvorsorge über eine Entgeltumwandlung (zzgl. verpflichtender Zuschuss des Arbeitgebers). Auch eine Aufteilung der Zahlungen in Arbeitgeber- und Arbeitnehmeranteil sind in unterschiedlich Varianten möglich. D.h. selbstverständlich darf der Arbeitgeber mehr als 15% Zuschuss dazugeben und das wird auch immer häufiger gemacht.

Neben der betrieblich vereinbarten Firmenrente kann die bAV auch um eine Hinterbliebenenversorgung oder Berufsunfähigkeitsversicherung ergänzt werden und geben somit zusätzliche finanzielle Sicherheit.

Die großen Vorteile aller bAV-Durchführungswege sind die Steuer- und Sozialabgabenbefreiung innerhalb des jeweiligen bAV-Höchstbeitrags: Abhängig vom jeweiligen Durchführungsweg sind die Beiträge – je nach Höhe – steuer- und sozialversicherungsfrei.

Als Gestaltungsform der betrieblichen Altersvorsorge sieht der Gesetzgeber folgende Möglichkeiten vor.

Direktversicherung

Bei der Direktversicherung ist der Arbeitgeber Versicherungsnehmer bei einem Versicherer. Die Mitarbeiter sind die versicherten Personen, denen gleichzeitig bei Entgeltumwandlung ein unwiderrufliches Bezugsrecht – Unverfallbarkeit betriebliche Vorsorge – eingeräumt wird. Der Arbeitgeber schließt in diesem Fall eine Direktversicherung bei einem Versicherer ab. Später fließt dann die Firmenrente an den Arbeitnehmer. In den Vertrag lassen sich Hinterbliebenenleistungen sowie die Ergänzung durch eine Berufsunfähigkeitsversicherung einschließen. Selbst eine Pflegerentenoption wird teilweise und das sogar kostenlos angeboten.

Da in der Aufschubzeit Sozialabgaben und Steuern eingespart werden, fallen in der Auszahlungsphase bedingt Kranken- und Pflegeversicherungsbeiträge an, sofern man gesetzlich versichert ist. Außerdem müssen die Leistungen versteuert werden.

Die Direktversicherung ist relativ flexibel und bietet auf sich neu ergebende Situationen sinnvolle Lösungen an. So zum Beispiel im Fall von Elternzeit, Arbeitslosigkeit oder Arbeitgeberwechsel.

Die Direktversicherung bietet viele Lösung bei Störfällen, wie Arbeitgeberwechsel, Elternzeit oder Arbeitslosigkeit an.

Pensionskasse

Eine Pensionskasse resultiert häufig aus einem Zusammenschluss mehrerer Firmen einer Branche. Auch Versicherer bieten Pensionskassenlösungen an. Seit 2005 sind sich Pensionskassen und die Direktversicherung in fast allen Punkten ähnlich. Deshalb haben Pensionskassen in den letzten Jahren bei Neuabschlüssen stark an Bedeutung gewonnen und werden auch nur noch selten angeboten. Einige Pensionskassen kamen in eine finanzielle Schieflage (z.B. Kölner Pensionskasse) oder wurden für Neueintritte geschlossen (Allianz Pensionskasse).

Betriebliche Unterstützungskasse

Von der Umsetzung her ist die Unterstützungskasse, wenn Sie von einem Versicherer angeboten wird, ein externer Versorgungsträger, der die eigentliche Abwicklung der Firmenrente abnimmt. Der Arbeitgeber spart somit Verwaltung. Der Arbeitgeber zahlt als Trägerunternehmen für die Arbeitnehmer Beiträge in die Unterstützungskasse ein. Diese wiederum führt diese an einen Versicherer ab. Später fließt die Firmenrente vom Versicherer an die Unterstützungskasse, welche die Rente dann an die Arbeitnehmer durchleitet.

Die betriebliche Unterstützungskasse wird i.d.R. besser Verdienenden angeboten, z.B. wenn der Rahmen gem. bAV Höchstbeitrag schon ausgeschöpft ist, weil für die Unterstützungskasse die Höchstbeiträge wie bei Direktversicherung und Pensionskasse nicht gelten.

Trotz des Vorteils des größeren Einzahlungsrahmens, entscheiden sich Arbeitnehmer wie Arbeitgeber häufig gegen diesen Weg. Dies liegt zum einen daran, dass die Unterstützungskasse im Handling wesentlich starrer ist, als die Direktversicherung oder Pensionskasse und sich auch nicht ohne weiteres auf einen neuen Arbeitgeber übertragen lässt. Auch dass der Arbeitgeber zusätzlich Beiträge in einen Umlagefonds (Pensionssicherungsverein) für Arbeitnehmer zahlen muss, auch für Arbeitnehmer die schon ausgeschieden sind und das so lange diese Mitarbeiter leben, schreckt häufig ab.

Pensionsfonds

In Deutschland sind – anders als im angelsächsischen Raum – nicht so sehr verbreitet.

Auch beim Pensionsfonds zahlt der Arbeitgeber und/oder der Arbeitnehmer per Entgeltumwandlung ein, die den Arbeitnehmern oder seinen Hinterbliebenen einen Rechtsanspruch Leistungen zusichert. Die Geldanlage findet auf dem Kapitalmarkt statt. der Pensionsfonds darf dabei größere Risiken eingehen, anders als bei der Direktversicherung oder Pensionskasse.

Direktzusage

Bei der Direktzusage – auch Pensionszusage genannt – verpflichtet sich der Arbeitgeber, Arbeitnehmern und ggf. dessen Hinterbliebenen eine vereinbarte Leistung als Altersrente, Kapitalleistung, als Berufsunfähigkeitsrente oder den Hinterbliebenen im Falle des Todes zu erbringen. Im Leistungsfall erbringt der Arbeitgeber dem Arbeitnehmer die Leistung. Für die Leistung steht der Arbeitgeber ein. Ebenso ist er für die Verwaltung zuständig. Um die zugesagten Leistungen erbringen zu können, schließt der Arbeitgeber häufig eine Rentenversicherung bei einem Versicherer ab. Dazu ist er jedoch nicht verpflichtet. Für den Fall der Insolvenz muss der Arbeitgeber ebenso wie bei der Unterstützungskasse Beiträge an den Pensionssicherungsverein zahlen. Anders als bei den anderen Durchführungswegen müssen Pensionszusagen in der Bilanz ausgewiesen werden.

Regelung bei vorzeitigem Ausscheiden von Arbeitnehmern beim Arbeitgeber

Versorgungsleistungen bleiben bestehen, wenn die gesetzlichen Unverfallbarkeitsfristen erfüllt sind. Bei der Entgeltumwandlung greift die sofortige Unverfallbarkeit (Unverfallbarkeit betriebliche Altersvorsorge).

Bei Finanzierung der bAV ausschließlich durch den Arbeitgeber, muss der Arbeitnehmer (für Zusagen ab 01.01.2018) bei Austritt das 21. Lebensjahr vollendet haben die Zusage drei Jahren bestanden haben. Dann sind die Voraussetzungen für die betriebliche Altersversorgung erfüllt.

Bei einer Unternehmensinsolvenz, sind Leistungen bei Direktzusage, der Unterstützungskasse sowie Pensionsfonds über den Pensionssicherungsverein bis zu einer bestimmen Grenze abgesichert. Bei der Direktversicherung und Pensionskasse hat der Arbeitnehmer einen direkten Anspruch an das Versicherungsunternehmen bzw. an die Pensionskasse.

Möchten Sie weitere Informationen?

Mit einer Privatrente kann man der finanziellen Armut im Alter entgegenwirken. Bei der privaten Altersversorgung stehen Ihnen in der Regel vier Sparmodelle zur Verfügung. Die vier Modelle unterscheiden sich hinsichtlich zwei verschiedener Sparmethoden: Das klassische Rentensparen und das Fondssparen.

Wenn Sie sich für die klassische Rentenversicherung interessieren, sparen Sie, indem Sie einen monatlichen Betrag einzahlen und dieser von der Versicherung als Rente zurückgezahlt wird. Das fondsgebundene Sparen ist ähnlich, nur dass die Versicherung das Geld in Fonds anlegt. Auf diesem Weg kann Ihre Rente beträchtlich höher ausfallen, jedoch kann die Rente auch merklich kleiner werden, oder schlimmstenfalls sogar vollständig wegfallen. Zur Bekämpfung der Armut im Alter stehen somit zwei leistungsstarke Systeme zur Verfügung, die der Stützung der gesetzlichen Rente dienen.

Die Rürprente / Basisrente (zwei unterschiedeliche Begriffe für dasselbe) ist eine Form der geförderten privaten Altersvorsorge. Die staatliche Rentenversicherung reicht nicht mehr für eine angemessene Altersversorgung. Auf einen entspannten und komfortablen Ruhestand müssen Sie als gut verdienende Angestellte, FreiberuflerIn oder Selbstständige aber nicht verzichten: Die Rüruprente gibt Ihnen die Möglichkeit, eine lebenslang sichere Rente aufzubauen.

Sichern Sie so nachhaltig Ihren gewohnten Lebensstandard. Profitieren Sie von staatlich garantierten Steuervorteilen ebenso wie von den Chancen auf attraktive Überschüsse oder Kursgewinne.

Vorteile der Rüruprente

- Staatliche Beteiligung in Ansparphase durch Steuerrückerstattung

- Lebenslange ganrantierte Rentenzahlung

- Flexibilität durch freie Wahl des Rentenbeginns erst später

- Jederzeit Zuzahlungen möglich

- Garantieverzinsung

- Chance auf zusätzlich Überschüsse oder Kursgewinne

- Zusätzlich lange Rentengarantiezeit für den Ehepartner bei frühzeitigem eigenem Tod

Rüruprente / Basisrente im Kurzvideo erklärt

Die Riesterrente ist eine staatlich geförderte Form der Altersvorsorge. Dass die finanzielle Basis im Alter einen bedrohlichen Stand hat, ist zur Zeit ein viel diskutiertes Thema. Die Absicherung Ihres Ruhestandes durch eine private Institution scheint daher notwendig. Mit der Riester-Rente steht Ihnen eine Versicherung zur Verfügung, die der Staat mit Zuschüssen erweitert. Somit bleiben die zu leistenden Beiträge auf einem finanzierbaren Niveau, ohne eine ausreichende Rentenausschüttung zu gefährden.

Die Riester-Rente bietet Ihnen im Alter aber nicht nur eine private Absicherung Ihrer finanziellen Zukunft. Die Riester-Rente bietet auch eine Garantie für Ihr Geld, damit die Absicherung im Alter auf mehr als einem Standbein fußt. So kann die private Riester-Rente neben der Sicherung von Geld und Einkommen im Alter auch Teilauszahlungen und Beitragsfreistellungen ermöglichen. Mit der privaten Riester-Rente ist die Rente im Alter und die Sicherung von Geld und Vermögen im Alter bedeutend sicherer.

Ein Todesfall in der Familie ist stets ein großer Verlust. Wenn der Todesfall jedoch eine Person betrifft, die die finanzielle Basis einer Familie darstellt, ist der Verlust nicht nur beklagenswert, er ist auch finanziell höchst belastend.

Risiko-Lebensversicherung Kundenbroschüre

Um Ihnen in dieser Situation beizustehen, können insbesondere junge Familien Risikolebensversicherungen abschließen, die eine festgelegte Versicherungssumme auszahlen, wenn die versicherte Person verstirbt. So bleiben auch Ihre Angehörigen nach Ihrem Tod durch eine Einmalzahlung finanziell versorgt, damit diese wieder auf eigenen Füßen stehen können.

Für die Berechnung des Tarifbeitrages einer Risikolebensversicherung ist entscheidend, ob Sie Raucher sind und wie hoch die gewünschte Todesfallleistung ausfallen soll. Die Höhe dieser Leistung wird jedoch davon bestimmt, wie Sie die Hinterbliebenen nach Ihrem Tod stützen möchten. Eine Absicherung kann erfolgen, indem Sie vermittels einer Risikolebensversicherung gewährleisten, dass die Formalitäten und die Beisetzung nach dem Tod keine finanziellen Hürden aufwerfen. Eine andere Absicherung, insbesondere für Familien mit einem Ernährer, kann sein, dass Sie den Hinterbliebenen genügend finanzielle Mittel zur Hand geben, die Zeit ohne eigenes Einkommen zu überbrücken. Nehmen Sie Ihrer Familie die Angst vor dem Sterben, indem Sie durch eine Risikolebensversicherung für eine Absicherung nach Ihrem Tod sorgen.

Die private Pflegeversicherung

Eine zusätzliche private Pflegeversicherung ist in vielen Fällen sinnvoll. Was ist eine Pflegeversicherung bei privaten Versicherungen? Erfahren Sie mehr darüber, welche Pflegelücken vorhanden sein können und wie Sie sich gegen das Pflegekostenrisiko absichern können.

Pflegeversicherung

Unsere moderne Zivilisation bringt neben vielen Vorteilen auch eine Reihe von Nachteilen mit sich, die es zu bewältigen gilt. Dass sich durch die erhöhte Lebenserwartung die Wahrscheinlichkeit einer Pflegebedürftigkeit stark erhöht hat, ist einer der Nachteile. Mit einer Pflegerentenversicherung sind Sie nicht in der Gefahr, Ihre privaten Geldreserven für die monatlichen und, in der Regel, sehr hohen Pflegekosten einsetzen zu müssen. Je früher Sie eine Pflegerentenversicherung abschließen, desto billiger sind die monatlichen Beiträge.

Wofür Pflegeversicherung ?

Wofür Pflegeversicherung mag man sich fragen. Wir werden immer älter und einer Studie zufolge wollen immer weniger Menschen in ein Alten- oder Pflegeheim. Doch wer soll eine sachgerechte private Pflege in den eigenen vier Wänden bezahlen, wo selbst in den Heimen die Kosten für die Pflege explodieren und die gesetzliche Pflegeversicherung im Regelfall nur einen Teil der notwendigen Ausgaben auffangen kann? Die Vielfalt von privaten Pflegeversicherungstarifen schafft zunehmend Verwirrung beim Verbraucher. Die Möglichkeiten der Absicherung sind immens. Doch wie viel Versicherung benötigt man tatsächlich? Wie unterscheidet man einen guten von einem schlechten Tarif? Worauf sollte man unbedingt achten? Welche Standards sollte die Versicherung erfüllen und worauf kann man persönlich verzichten? Darauf gibt es keine pauschalen Antworten, denn so individuell wie die Tariflandschaft für private Pflegeversicherungen ist, so unterschiedlich sind auch die persönlichen Bedürfnisse und nicht zuletzt die Möglichkeiten, die der persönliche Geldbeutel hergibt.

Die folgenden Informationen sollen einen guten und aktuellen Überblick über die verschiedenen Möglichkeiten der privaten Pflegeversicherung geben. Pauschale Antworten auf Fragen wie „welche Pflegeversicherung ist die beste“ oder „welche Pflegeversicherung ist sinnvoll“ kann es zwar nicht geben, aber Antworten darauf warum eine Pflegeversicherung sinnvoll ist und welcher Tarif zu wem passt. Nach einer allgemeinen Übersicht wie die gesetzliche Pflegeversicherung funktioniert und was sie leisten kann, erhalten Sie Informationen über die Versorgunglücken und wozu die private Pflegeversicherung in der Lage ist diese Lücken auszugleichen.

Die gesetzliche Pflegeversicherung

Die gesetzliche Pflegeversicherung gibt es seit 1995 und sie hat eine Lücke in der Sozialversicherung geschlossen. Diese gesetzliche Versorgung deckt aber selten alle Kosten für externe Pflege ab und stellt deshalb maximal eine Grundversorgung dar.

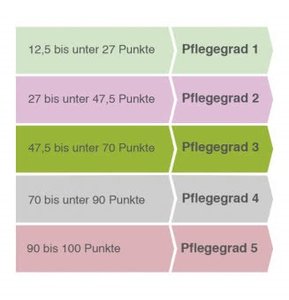

Fünf Pflegegrade statt drei Pflegestufen seit 2017

Per 1.1.2017 hat der Gesetzgeber durch das Pflegestärkungsgesetz II einen neuen Begriff der Pflegebedürftigkeit eingeführt sowie aus 3 Pflegestufen 5 Pflegegrade eingeführt.

Gutachter des Medizinischen Dienstes der Krankenversicherung oder anderer Prüforganisationen Antragsteller auf Pflegeleistungen persönlich anhand eines Fragenkatalogs auf den Grad ihrer noch vorhandenen Selbstständigkeit. Bei privat Krankenversicherten übernimmt die Firma Medicproof die Begutachtung. Auf Grundlage des Gutachtens ergibt sich dann der Pflegegrad durch Entscheidung der zuständigen Pflegekasse (bei gesetzlich Krankenversicherten).

Die Begutachtung erfolgt anhand eines Punktesystems. Es wird grundsätzlich geprüft, wie selbständig der Antragsteller noch ist. Anhand der Anzahl der erreichten Punkte ergibt sich dann die Einstufung in den Pflegegrad bzw. die Ablehnung des Antrags, wenn keine ausreichende Punktanzahl erreicht wird.

Bei der Beurteilung der Selbständigkeit werden verschiedene Teilbereiche geprüft wie

- Mobilität

- Kognitive und kommunikative Fähigkeiten

- Verhaltensweisen und psychische Problemlagen

- Selbstversorgung

- Bewältigung krankheits- und therapiebedingter Aufgaben

- Alltagleben und soziale Kontakte

Es gilt: Je mehr Punkte der Begutachtete erhält, desto höher fällt der Pflegegrad aus und umso mehr Pflege- und Betreuungsleistungen genehmigt seine Pflegekasse.

Pflegegrad 1: Geringe Beeinträchtigung der Selbständigkeit (12,5 bis unter 27 Punkte)

Pflegegrad 2: Erhebliche Beeinträchtigung der Selbständigkeit (27 bis unter 47,5 Punkte)

Pflegegrad 3: Schwere Beeinträchtigung der Selbständigkeit (47,5 bis unter 70 Punkte)

Pflegegrad 4: Schwerste Beeinträchtigung der Selbständigkeit (70 bis unter 90 Punkte)

Pflegegrad 5: Schwerste Beeinträchtigung der Selbstständigkeit mit besonderen Anforderungen an die pflegerische Versorgung (90 bis 100 Punkte).

Pflegekosten – wer soll das bezahlen?

Wofür private Pflegeversicherung notwendig ist

Das Pflegefallrisiko und die daraus entstehenden Kosten werden in Deutschland häufig stark unterschätzt. Im Regelfall kann die gesetzliche Pflegeversicherung allein die Kosten nicht decken, was wiederum eine private Pflegezusatzversicherung notwendig macht.

Nach Prognosen des statistischen Bundesamtes wird sich die Anzahl der Pflegebedürftigen in der gesetzlichen Pflegeversicherung von rund 2.4 Mio. Personen im Jahr 2011 auf rund 3.4 Mio. im Jahr 2030 erhöhen und um eine weitere Million bis zum Jahr 2050. Dies ist bedingt durch die Zunehmende Vergreisung der Gesellschaft und auch ein damit verbundener überproportionaler Anstieg an Demenzerkrankungen.

Wer nicht in der Lage ist für die Kosten eines Pflegeheimes aufzukommen hat zwar grundsätzlich Anspruch auf Sozialhilfe, wenn er seine Bedürftigkeit nachweisen kann, muss dafür aber erst sein eigenes Einkommen sowie vorhandene Vermögenswerte verwerten. Das Schonvermögen ist § 90 Abs. 1 SGB XII geregelt.

Nachdem alle laufenden Einnahmen, Vermögenswerte und Rückforderungen von Schenkungen (können innerhalb von 10 Jahren zurückgeforderte werden) verwertet sind, wird die Unterhaltspflicht der Familienangehörigen geprüft. Sofern im Pflegefall Unterhaltsbedürftigkeit eintrifft werden Ehepartner sowie Verwandte in der 1. Linie auf Unterhaltsverpflichtung geprüft. Die gesetzliche Regelung findet sich in § 1601 BGB.

Will man also nicht Gefahr laufen will ein Sozialfall zu werden bzw. den Kindern später finanziell zur Last zu fallen, sollte man sich frühzeitig mit dem Thema Pflegekosten auseinandersetzen.

Ermittlung beispielhafter Versorgungslücken für Hamburg

Beipiel 1 und 2: Leistung durch professionellen Pflegedienst zu Hause:

Pflegegrad 3: gesetzliche Leistung: 1.298 €, realer Bedarf: 2.365 €, Versorgungslücke: 1.067 €

Pflegegrad 4: gesetzliche Leistung: 1.612 €, realer Bedarf: 3.998 €, Versorgungslücke: 2.386 €

Beispiel 3: Pflege im Heim

Pflegegrad 3: gesetzliche Leistung: 1.262 €, realer Bedarf 3.284 €, Versorgungslücke: 2.022 €

Beispielangebote und weitere Informationen finden Sie hier unter

Musterbroschuere Pflegeversicherung

Die private Pflegeversicherung

Die Kosten für ambulante bzw. stationäre Pflege können sehr hoch sein (siehe oben). Die gesetzliche Versorgung reicht in der Regel bei weitem nicht aus. Wer die Differenz aus gesetzlicher Versicherungsleistung und Eigenmitteln nicht aufbringen kann oder will, sollte rechtzeitig über eine private Pflegeversicherung als Ergänzung nachdenken. Doch welche private Pflegeversicherung ist die richtige?

Welche Pflegeversicherung ist die beste bzw. welche Pflegeversicherung ist sinnvoll?

Die Frage ob eine Pflegekosten-, eine Pflegetagegeld- oder Pflegerentenversicherung am besten ist, lässt sich pauschal nicht beantworten. Es gibt Unterschiede bei der Flexibilität, der Auszahlung, dem Preis und auch bezogen auf die Sicherheit in der Kalkulation. Im Folgenden betrachten wir die selbständigen Tarife, die es am Versicherungsmarkt gibt.

Pflegekostentarife

Die private Pflegekostenversicherung tritt dann ein, wenn die Deckung der Kosten durch die gesetzliche Pflegeversicherung nicht ausreichend sind. Der Differenzbetrag zwischen den Leistungen der gesetzlichen Pflegeversicherung und den tatsächlichen Kosten wird dann zu einem vorher vereinbarten Prozentsatz übernommen. Die Leistungen sind jedoch zweckgebunden und die Versicherten können nicht frei darüber verfügen. Diese mangelnde Flexibilität und die explizit zu erbringenden Nachweise für die Erstattung machen Pflegostentarife erheblich umständlicher als andere Tarife am Markt. Wohl auch deshalb sind diese Tarife im Gegensatz zu privaten Pflegetagegeldtarifen weniger verbreitet.

Pflegerententarife

Die privaten Pflegerentenversicherungen werden – anders als Pflegetagegeld- oder Pflegekostentarife nicht von Krankenversicherern sondern Lebensversicherern angeboten und anders kalkuliert. Grundsätzlich wird im Pflegefall eine monatliche Pflegerente gezahlt. Die Auszahlung ist frei verfügbar, also nicht zweckgebunden wie beim Pflegekostentarif (siehe unten). Die Pflegerente ist erst einmal (erheblich) teurer vom Beitrag her, garantiert dafür aber auch einen festen (nicht steigenden) Beitrag. Außerdem kann man über die Pflegerente Zusatzelemente absichern, welche ein Krankentagegeld nicht vorsieht. Das kann zum Beispiel eine Leistung an die Angehörigen im Todesfall sein oder Sofortleistungen bei Pflegerentenbeginn. Außerdem sehen Pflegerententarife grundsätzlich einen Rückkaufswert bei Kündigung vor.

Pflegetagegeldtarife

Ein Pflegetagegeldtarif zahlt im Pflegefall je nach Höhe des Pflegegrades einen festgesetzten Tagessatz. Dieser Tagessatz kann von den Versicherten je nach Wunsch und Budget frei beim Abschluss der Versicherung vereinbart werden. Im Unterschied zum Pflegekostentarif können die Versicherten selbst frei über die Verwendung des Pflegetagegeldes entscheiden. Auch die Entscheidung, ob ambulant oder in einem Heim gepflegt werden soll, treffen die Kunden selber. Selbst bei der Wahl der Pflegekraft sind die Versicherten in der Regel frei (steht in den Versicherungsbedingungen). Ob ein Angehöriger oder eine Pflegefachkraft pflegt, das spielt bei einer Pflegetagegeldversicherung also üblicherweise keine Rolle.

Beim Pflegetagegeldtarif können von den Versicherungsleistungen auch Pflegehilfsmittel angeschafft oder erforderliche kleinere Umbauten im Haus finanziert werden. Lediglich die Pflegebedürftigkeit und der Pflegegrad müssen festgestellt sein. Die Auszahlungen können bei den einzelnen Pflegegraden zwischen unterschiedlichen Prozentsätzen bei den Tagessätzen variieren.

Pflege-Bahr

Der Pflege-Bahr Tarif ist ein gesetzlich geförderter Krankentagegeldtarif. Der Eigenbeitrag der Versicherten muss mindesten 120 € pro Jahr betragen. Die staatliche Zulage beträgt dann 60 € pro Jahr. Die Beantragung der Förderung erfolgt durch den privaten Krankenversicherer bis zum 31.03. des Folgejahres.

Es galt bei Einführung der Tarife eine Mindestabsicherung in Pflegestufe 3 in von Höhe von monatlich 600 € und es muss eine Leistung in jeder Pflegestufe vorhanden sein. Ab 2017 sind die Mindestleistungen auf von Pflegestufen auf Pflegegrade umgestellt worden. Es darf weder Risikozuschläge noch Leistungsausschlüsse geben und die Gewährung von Versicherungsschutz darf nicht vom Krankenversicherer abgelehnt werden – unabhängig vom Gesundheitszustand des Versicherten bei Beantragung des Versicherungstarifes . Es besteht also Annahmezwang für Versicherer, d.h. Personen ab 18 Jahren müssen unabhängig von ihrem Gesundheitszustand versichert werden – mit Ausnahme der Diagnosen Demenz und Pflegebedürftigkeit bei Antragstellung. Dafür ist dann aber eine Wartezeit von maximal 5 Jahren vorgesehen.

Die Mindestleistungen pro Monat im jeweiligen versicherten Pflegegrad sind seit 2017:

- 10 % tarifliche Leistung in Pflegegrad 1 (60 Euro)

- 20 % tarifliche Leistung in Pflegegrad 2 (120 Euro)

- 30 % tarifliche Leistung in Pflegegrad 3 (180 Euro)

- 40 % tarifliche Leistung in Pflegegrad 4 (240 Euro)

- 100% tarifliche Leistung in Pflegegrad 5 (600 Euro)

Ab welchem Alter ist die private Pflegeversicherung sinnvoll?

Auch im jungen Alter ist der Abschluss einer Pflegeversicherung durchaus interessant.

Gründe für frühseitige Zusatzabsicherung:

- Niedrigerer Versicherungsbeitrag

- Durch bessere Gesundheit höhere Annahmewahrscheinlichkeit durch den Versicherer

- Frühzeitiger Versicherungsschutz, denn das Pflegefallrisiko (z.B. durch Unfall oder Schlaganfall) ist stets vorhanden.

Private Pflegeversicherung, worauf achten?

- Hoher Schutz bei stationärer Pflege

Unabhängig vom Pflegegrad bieten einige Versicherer an ab Pflegegrad 2, immer schon den Höchstsatz für Pflegegrad 5 zu zahlen ist, wenn stationäre Pflege zu zahlen ist.

Beispiel: versicherter Tagegeldsatz bei Pflegegrad 5 70 € pro Tag

| Pflegegrad | Versichertes Tagegeld ambulant (pro Monat) | Versichertes Tagegeld stationär (pro Monat) |

| 5 | 2100 | 2100 |

| 4 | 1680 | 2100 |

| 3 | 1050 | 2100 |

| 2 | 630 | 2100 |

| 1 | 420 | 420 |

- Flexibler Schutz

Häufig sind die Möglichkeiten der flexiblen Auswahl, wie man in den einzelnen Pflegegraden versichert sein möchte starr. So ergeben sich die vereinbarten Leistungen in vielen Tarifen starr aus dem vereinbarten Tagegeld für Pflegegrad (PG)5.

Beispiel für einen unflexiblen Tarif: PG5 = 100%; PG4 = 80%; PG3 = 50%; PG2 = 30%; PG1= 20%

Das heißt in diesem Beispiel konkret, wer 50 € in PG 5 versichert hat, bekommt bei PG4: 40€, bei PG3: 25€ , bei PG2: 15€ und bei PG1 10 € Tagegeld pro Tag und kann nicht frei wählen, in welcher Höhe er in den anderen Pflegegraden versichert sein möchte.

Expertentipp:

Besser ist es, wenn man sich je nach persönlichem Bedarf, der vorher ermittelt wird, in den einzelnen Pflegegraden individuell versichern kann, z.B. 50 € in PG5 und PG4, 30 € in PG 3, 25 € in PG 2 und PG1.

Gute Tarife hinsichtlich der Flexibilität bieten z.B. die Versicherer Gothaer oder vigo.

- Nachversicherungsgarantie

Bevor die Pflegeversicherung zustande kommt ist eine Gesundheitsprüfung erforderlich. Wer diese erfolgreich überstanden hat, bekommt Versicherungsschutz in vereinbarter Höhe. Die Höhe des heute ermittelten Bedarfs kann in Zukunft aber eine ganz andere sein, sodass der Versicherungsschutz dann nicht mehr ausreicht. Soll der Versicherungsschutz dann gegen Mehrbeitrag erhöht werden, verlangt der Versicherer grundsätzlich eine erneute Gesundheitsprüfung. Wer dann nicht mehr gesund ist, wird dann unter Umständen nicht die höhere Leistung versichert bekommen. Für diesen Fall sind Tarife positiv, die Erhöhungsmöglichkeiten ohne erneute Gesundheitsprüfung vorsehen, z.B. Tod des Ehegatten, Wegfall des Beihilfeanspruchs, Kauf einer selbstgenutzten Immobilie etc.

- Dynamik ohne Altersgrenze

Der heute ermittelte notwendige Versicherungsschutz wird in der Zukunft dann nicht mehr ausreichen, je weiter diese vom heutigen Tag entfernt ist. Wer sich im Alter von 50 Jahren mit einem Tagegeld von 50 € versichert, kann davon ausgehen, dass dieses im Pflegefall im Alter von 75 oder 80 Jahren oder noch später bei weitem nicht mehr ausreicht. Hintergrund ist die Inflation, der Kaufkraftverlust. Aus diesem Grunde ist eine Dynamikoption im Pflegetarif sehr wertvoll. Diese sieht vor, dass sich der Versicherungsschutz in bestimmten Zeitintervallen gegen Mehrbeitrag und ohne erneute Gesundheitsprüfung automatisch erhöht. Diese Dynamik sollte keine Altersgrenze vorsehen.

Expertentipp:

Anbieter mit Dynamik ohne Altersgrenze z.B. : ARAG, DKV, R+V

- Einmalleistungen

Optional bieten einige Tarife an, dass bei erstmaligem Eintritt eines bestimmten Pflegegrades ein einmaliges zusätzliches Pflegegeld gezahlt wird. Diese Einmalleistung ist dann automatisch oder gegen Mehrbeitrag mitversichert.

- Beitragsbefreiung ab Pflegegrad 2

Ist eine Beitragsbefreiung ab PG2 mitversichert, dann sind ab PG und höher keine Beiträge mehr zu zahlen. Ist dies in den Bedingungen nicht vereinbart, dann muss auch im Pflegefall trotz Bezug der Versicherungsleistungen der vereinbarte Versicherungsbeitrag weitergezahlt werden.

- Beitragsbefreiung bei Arbeitslosigkeit

Diese Regelung schützt davor, dass man bei Arbeitslosigkeit, wo die Zahlung des Versicherungsbeitrags unter Umständen aus finanziellen Gründen nicht mehr möglich, seinen Versicherungsschutz „ruhend“ stellen kann. Einiger Anbieter sehen vor, dass bei Arbeitslosigkeit keine Beiträge gezahlt werden müssen. Zwar besteht dann in dieser beitragslosen Zeit kein Versicherungsschutz, aber der Versicherungsschutz kann ohne Gesundheitsprüfung bei Wiederaufnahme der Beitragszahlung aufleben – eine sinnvolle Regelung für angestellt Tätige!

- Mindestens 6 Monate rückwirkende Leistung

Die Leistungen sollten bedingungsgemäß auf Antrag ab dem Zeitpunkt erbracht werden, in dem die Anspruchsvoraussetzungen nachgewiesen vorliegen. Eine Anzeigepflicht bei Eintritt der Pflegebedürftigkeit sollte nicht zwingend erforderlich sein.

- Zusatzleistungen – Helfer beim Pflegeplan

Einige Anbieter unterstützen Ihre Kunden sogar schon vorher. Die Kunden erhalten dann professionelle Unterstützung von unabhängigen Experte wie z.B. Vermittlung von Pflegeheimen in der Umgebung, kostenfreie Erstberatung im Pflege- oder Versicherungsfall etc.

Wenn Sie nähere Informationen wünschen oder sich individuell vom Versicherungsmakler aus Hamburg zum Thema Pflegeversicherung informieren lassen möchten, sind wir gerne für Sie da. Vereinbaren Sie einfach einen unverbindlichen Termin. Hier geht es zum Terminkalender.

Weitere Informationen und Beispielberechnungen in unserer Infobroschüre

Erfahren Sie wie Sie Unterschiede zwischen einer Pflegetagegeldversicherung und einer Pflegerentenversicherung. Der Versicherungsmakler aus Hamburg erklärt hier kurz und knackig die Unterschiede.

Hier bekommen Sie Informationen wie Sie im Pflegefall bei Pflegebedürftigkeit Ihr Pflegekostenrisiko mit einer Pflegerentenversicherung optimal auslagern können.

Erfahren Sie wie Sie Pflegekostenrisiko mit einer Pflegetagegeldversicherung einfach und unkompliziert absichern können.

Zusatzbausteine für die private Krankenversicherung

Als eine der wichtigsten Versicherungen für Privatpersonen ist die Krankenversicherung eine sinnvolle und zugleich zwingend erforderliche Schutzmaßnahme. Zu unterscheiden sind die gesetzlichen von den privaten Krankenversicherungen.

Während Sie bei gesetzlichen Krankenversicherungen preisgünstige Tarife vorfinden, die alle notwendigen Leistungen abdecken, erhalten Sie bei privaten Krankenversicherungen eine größere Vielzahl an Tarifoptionen, um Ihrem Verständnis einer idealen Absicherung bestmöglich entgegenzukommen.

Der Nachteil dieser Mehrleistung ist, dass Tarife aus dem Segment der privaten Krankenversicherung häufig teurer sind als jene der gesetzlichen Krankenversicherung. Wenn Sie sich für die individuelle Anpassungsfähigkeit der Tarife, die Leistungsvielfalt und die bessere Reputation der privaten Leistungen entschieden haben, steht Ihnen an dieser Stelle unser Spektrum an Versicherungsgesellschaften und Tarifen zur Verfügung.

Wenn Sie sich für eine private Krankenversicherung entscheiden, haben Sie die Möglichkeit, aus einer Kombination zu wählen, die aus Basistarif und Wahltarif besteht. Ein Basistarif ist eine grundlegende Kombination von Einschlüssen für die private Gesundheitssicherung.

Der Basistarif ist bereits hinreichend für eine vollständige Abdeckung der gesundheitlichen Schadensfälle. Da ein Basistarif jedoch in manchen Fällen bestimmte Mehrleistungen nicht abdeckt, steht Ihnen der Wahltarif zur Verfügung.

Der Wahltarif für die private Gesundheitssicherung ist optional und ermöglicht eine Anpassung der Versicherung an Ihre persönlichen Vorstellungen an Sicherheit. Da der Wahltarif Ihre Versicherung jedoch auch teurer machen wird, ist eine kritische Abwägung zwischen den reinen Erfordernissen an die private Gesundheitssicherung und dem gewünschten Mehrwert erforderlich.

-> Zur PKV-Tarifoptimierung <-

Infofilm – Tarifoptimierung

Mit einem Tarifwechsel nach § 204 VVG sieht die private Krankenversicherung eine faire Möglichkeit für Kunden/innen vor.

Wahnsinnige Beitragserhöhungen Ihrer privaten Krankenversicherung hängen Ihnen zum Halse raus?

Regelmäßige Steigerungen bei gleichen Leistungen können Sie nicht mehr akzeptieren, wo soll das noch hinführen? Ihre Anstrengungen, die Beiträge in den Griff zu bekommen, waren bisher erfolglos. Möchten Sie erfahren, wie es auch anders gehen kann?

Eine stationäre Zusatzversicherung kann einen hohen Mehrwert bieten, wenn Sie mal ins Krankenhaus müssen. Als Versicherungsnehmer einer gesetzlichen Krankenkasse sind Sie vielerorts, im Vergleich zu Versicherungsnehmern einer privaten Krankenversicherung, benachteiligt. Beispielsweise würden Ihnen u.U. als Privatkassenpatient bessere Krankenhausleistungen, bessere Zimmer und höherrangige Ärzte zugestanden werden.

Um diesem Leistungsgefälle entgegenzuwirken, ohne Ihre gesetzliche Krankenkasse verlassen zu müssen, können Sie eine Krankenzusatzversicherung abschließen. Diese erweitert die Leistungen Ihrer gesetzlichen Versicherung um die gewünschten Optionen, sodass Sie beispielsweise in ein entfernteres, aber renommierteres Krankenhaus verlegt werden, oder Sie sich den behandelnden Arzt aussuchen.

Eine Krankenzusatzversicherung ist daher oftmals ein Kompromiss zwischen preisgünstigen gesetzlichen Krankenversicherungen mit hinreichender Leistung und teureren Tarifen der privaten Krankenversicherungen mit erweiterter Leistung.

Wenn bestimmte Leistungen der Krankenkasse nicht dem entsprechen, was Sie sich erhofft haben, steht die Krankenzusatzversicherung zur Verfügung, um durch den Abschluss einer ergänzenden Versicherung bestimmte Einschlüsse nach Ihren Maßgaben zu verbessern.

Auch als Versicherungsnehmer einer privaten Versicherung können Sie eine stellenweise ungenügende Leistung feststellen. Beispielsweise kann die Krankenversicherung bestimmte ärztliche Leistungen nicht decken, oder die Absicherung der Behandlungen in einem Krankenhaus könnte besser sein.

Es gibt vielfältige Gründe, sich für eine Erweiterung Ihrer Krankenversicherung zu entscheiden, wobei eine unzureichende Versicherung der stationären Behandlung innerhalb eines Krankenhauses zu den häufigsten Gründen zählt, eine Krankenzusatzversicherung abzuschließen.

Krankentagegeld ist wichtig, denn im Laufe Ihres Lebens werden Sie mit einer Vielzahl von Krankheiten geplagt, die in der Regel gut verlaufen. Kommt es jedoch zu einer Krankheit, die Sie für mehrere Tage oder gar Wochen an das Bett bindet, erhalten Sie von Ihrem Arbeitgeber eine Lohnfortzahlung. Diese endet jedoch üblicherweise nach 42 Tagen. Ab diesem Zeitpunkt übernimmt Ihre Krankenkasse die Fortzahlung Ihres Lohnes nach Maßgabe des jeweiligen Satzes.

Da auf diesem Wege jedoch ein Differenzbetrag entstehen kann, können Sie eine Krankentagegeldversicherung abschließen, die diesen Differenzbetrag ausgleicht. Auf diesem Wege erhalten Sie für die Dauer der Krankheit und in Abhängigkeit der Konditionen der Versicherung den vollen Lohnbetrag. Diese Versicherung ist auch insbesondere Selbstständigen angeraten, die anderenfalls eine ungenügende finanzielle Absicherung im Krankheitsfall hätten.

Wird bei dem Versicherungsnehmer einer Krankentagegeldversicherung eine Krankheit diagnostiziert, die ihn möglicherweise sogar an ein Krankenhaus bindet, legen die Versicherungen in der Regel großen Wert auf Individualität und Wiedererkennbarkeit. Daher sind Versicherungen mit vielen Einschlüssen ausgestattet, die sich von Versicherung zu Versicherung unterscheiden. Wenn eine Frau eine Krankentagegeldversicherung abschließt, wird sie möglicherweise wünschen, dass die Versicherung beispielsweise einen Aufenthalt im Krankenhaus während einer Krankheit in der Schwangerschaft abdeckt.

Da ein Aufenthalt in einem Krankenhaus während der Schwangerschaft einen Sonderfall darstellt, ist dieser nicht in jeder Krankentagegeldversicherung gedeckt. Wenn Sie eine Krankentagegeldversicherung für die Dauer Ihrer Krankheit oder ihres Aufenthaltes in einem Krankenhaus suchen, finden Sie in den verschiedenen Tarifen der Versicherung eine optimale Absicherung.

Warum kann eine Dauerreisekrankenversicherung wichtig sein? Eine Reise in ferne Länder ist für viele Menschen die erlebnisreichste Zeit des Jahres. Ein gut geplanter Urlaub kann auf viele verschiedene Weisen das eigene Wohlbefinden steigern. Zu einer guten Planung gehört jedoch auch die Erwägung einer Reiseversicherung, die ein größtmögliches Maß an Eventualitäten abdeckt.

Die Reiseversicherung bietet dem Reisenden im Urlaub oder in den Ferien eine Kombination aus verschiedenen Produkten. So kann sie beispielsweise Gepäck, Rücktritt und den Abbruch der Reise, bzw. der Ferien versichern. Auch eine Krankenversicherung ist für Reisende in einer Reiseversicherung abschließbar. Insbesondere die Versicherung von Gepäck sowie Abbruch der Reise ist für Reisende eine sinvolle Investition, da das Abhandenkommen von Gepäck und der Nichtantritt infolge von Abbruch der Ferien in der Regel erhebliche Konsequenzen mit sich führt.

Wenn Sie vorhaben, in absehbarer Zeit einen Au Pair-Aufenthalt im Ausland zu verbringen, sollten Sie diesen gut vorbereiten, um Ihre Reise unbeschwert genießen zu können. Wenn Sie beispielsweise während Ihres Aufenthaltes krank werden, kann dies zu einer sehr unangenehmen Situation führen, wenn Ihnen die notwendigen Mittel fehlen, Arzt- und Medizinkosten zu tragen. Die Au Pair-Krankenversicherung ist eine Versicherung, die genau auf Personen zugeschnitten ist, die während eines Au Pair-Aufenthaltes einen Krankheitsfall abdecken möchten.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenEine Au Pair-Versicherung deckt in der Regel auch weitere Risiken ab. So kann es während Ihres Aufenthaltes zu einem Unfall kommen, der möglicherweise eine Invalidität mit sich zieht. In diesem Fall kann Ihre Au Pair-Versicherung eine Geldleistung aufbringen, damit Sie Ihren Aufenthalt nicht abbrechen müssen. Eine weitere mögliche Abdeckung der Versicherung ist die Haftpflicht. Sollte es passieren, dass Sie während Ihres Aufenthaltes einen Schaden an der Wohnung verursachen, in der Sie untergebracht sind, oder sollten Sie sogar versehentlich einen Schaden an einem Mitglied Ihrer Au Pair-Familie oder anderen Personen herbeiführen, wird dies ebenfalls durch die Au Pair-Versicherung gedeckt, sofern der Tarif der Versicherung dies vorsieht.

Mit einer Zahnzusatzversicherung – je nachTarif und Höhe der Zahnarztkosten – können Sie bares Geld bis zu fünfstelligen Beträgen einsparen. Die Zuschüsse der gesetzlichen Krankenkassen decken die Kosten für z.B. eine Brücke, Krone oder Inlay nur ungenügend ab. Jeder Versicherte kann daher als private Zusatzversicherung eine Zahnzusatzversicherung abschließen. Durch diese werden die Leistungen der gesetlichen Krankenkassen dahingehend erweitert, dass auch Zuschüsse für u.a. Prophylaxe, Zahnersatz und Füllungen geleistet werden. Eine Zahnzusatzversicherung ist daher oftmals die beste Lösung um Ihre Versorgungslücke zu verringern.

Wenn bestimmte Leistungen der Krankenkasse nicht dem entsprechen, was Sie sich erhofft haben, steht die Zahnzusatzversicherung zur Verfügung, um durch den Abschluss einer ergänzenden Versicherung bestimmte Einschlüsse nach Ihren Maßgaben zu verbessern. Auch als Versicherungsnehmer einer privaten Versicherung können Sie eine stellenweise ungenügende Leistung feststellen.

Hast du Fragen?